機(jī)構(gòu):美國對華關(guān)稅陡增,但光伏出口早已脫敏

美國“對等關(guān)稅”來勢洶洶,但虎頭蛇尾,而中國光伏在長期面對“雙反”、301、201等高額關(guān)稅的情況下,對美出口已與關(guān)稅脫敏,主要通過東南亞等海外基地實現(xiàn)對美間接出口。“關(guān)稅戰(zhàn)”沖擊雖造成中國光伏廠商海外產(chǎn)能成本上升并進(jìn)一步擠壓盈利,但相較于美國本土制造成本,或仍具相對優(yōu)勢,美國光伏制造回流進(jìn)程充滿不確定性,中期內(nèi)難改光伏產(chǎn)品進(jìn)口依賴的窘境。面對復(fù)雜多變的貿(mào)易和政策環(huán)境,加大非美市場開拓,推動技術(shù)升級和品牌塑造,實現(xiàn)市場多元化+業(yè)務(wù)本地化+向解決方案服務(wù)商轉(zhuǎn)型,或?qū)⒊蔀閷_風(fēng)險和盈利回升的關(guān)鍵。

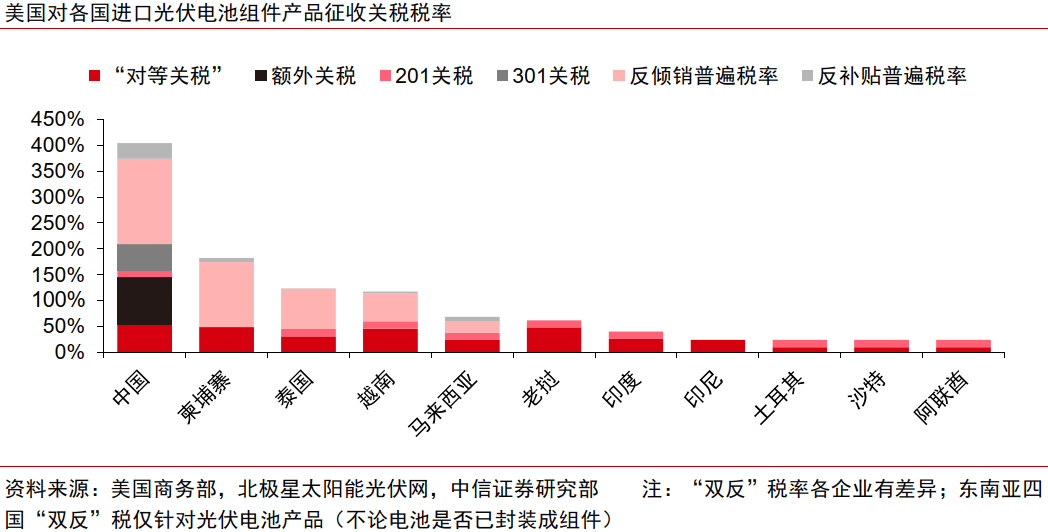

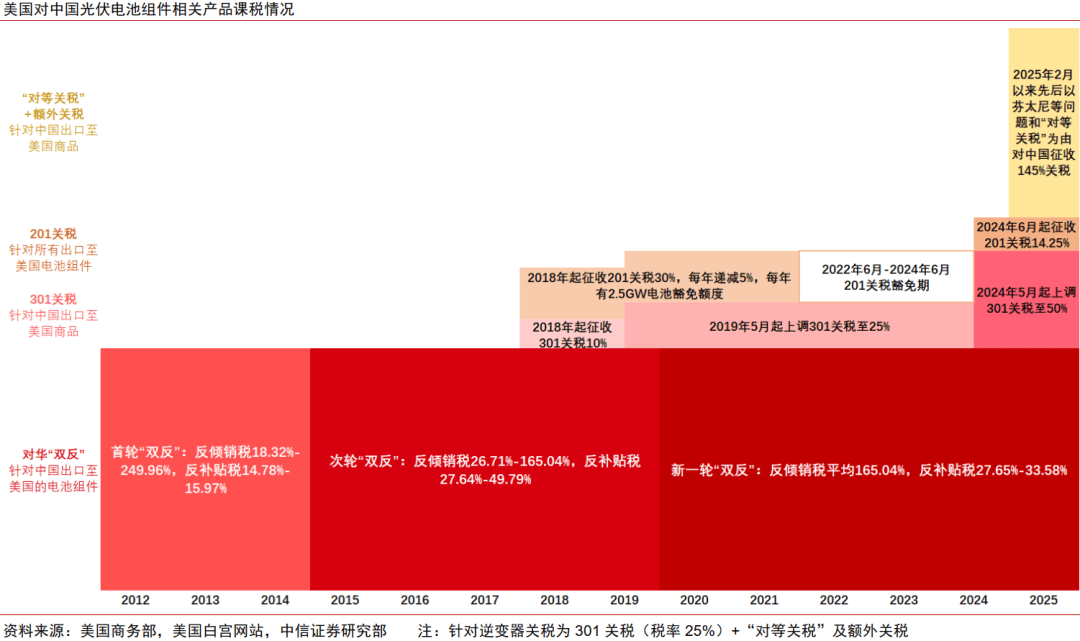

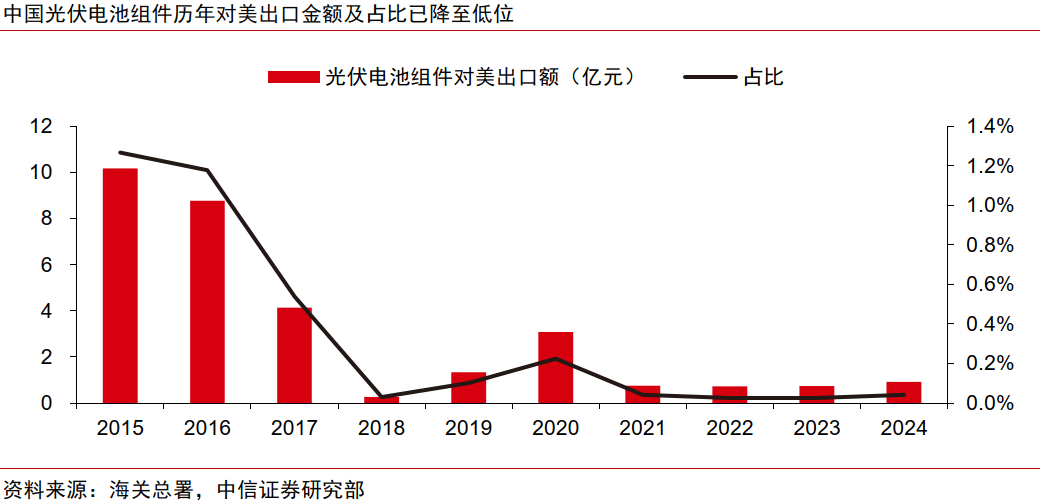

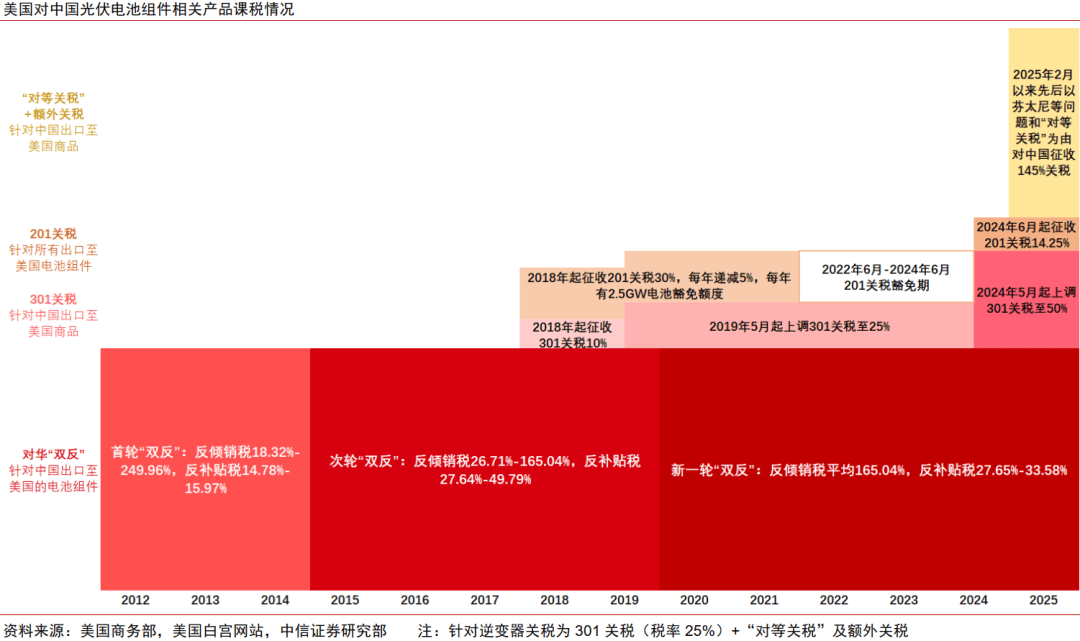

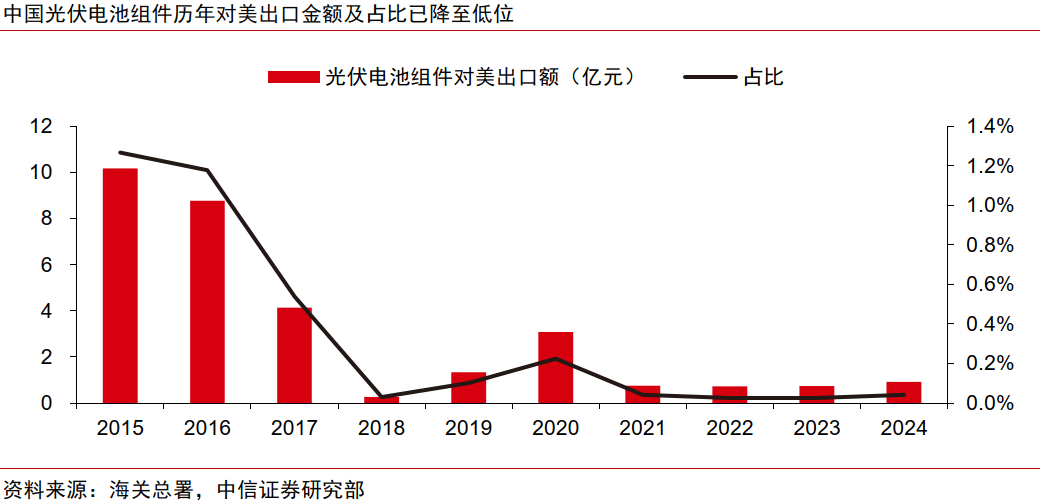

▍美國對華關(guān)稅陡增,但光伏出口早已脫敏。

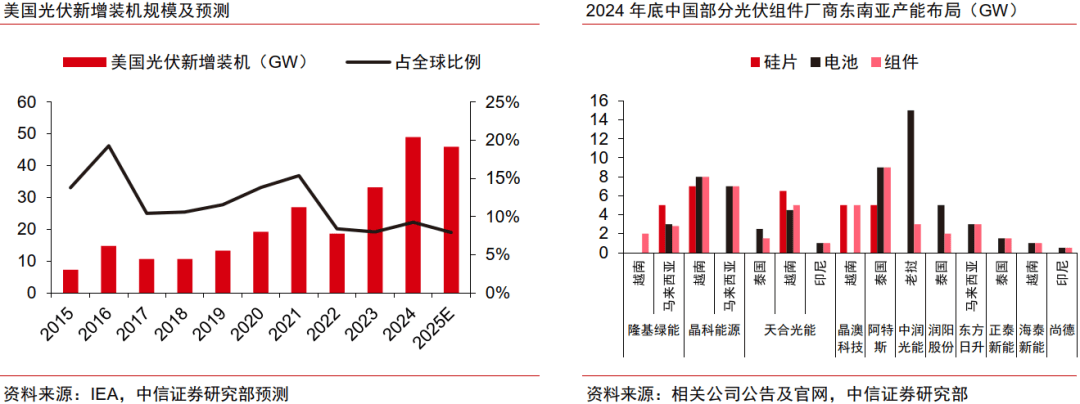

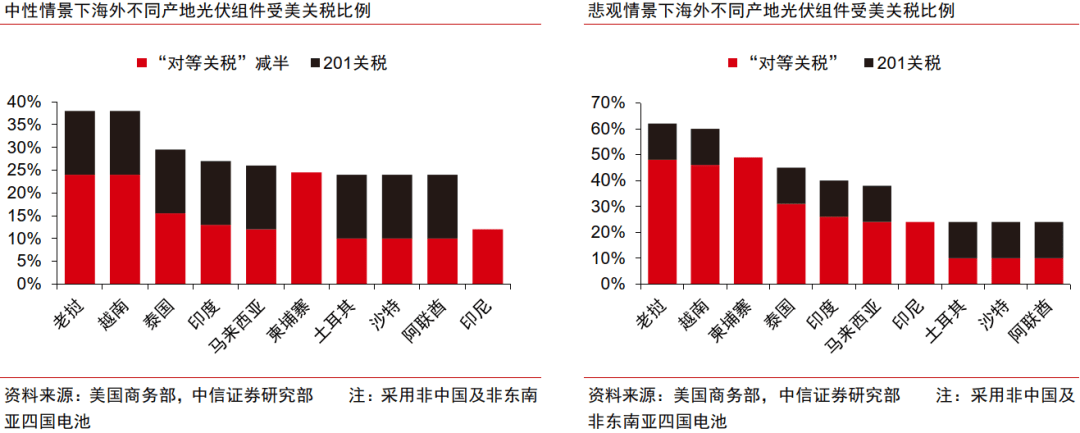

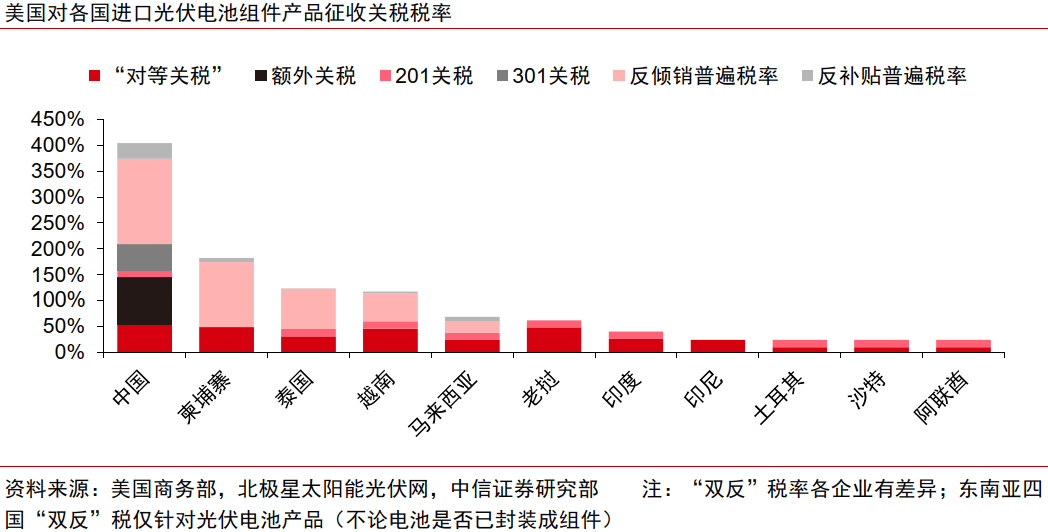

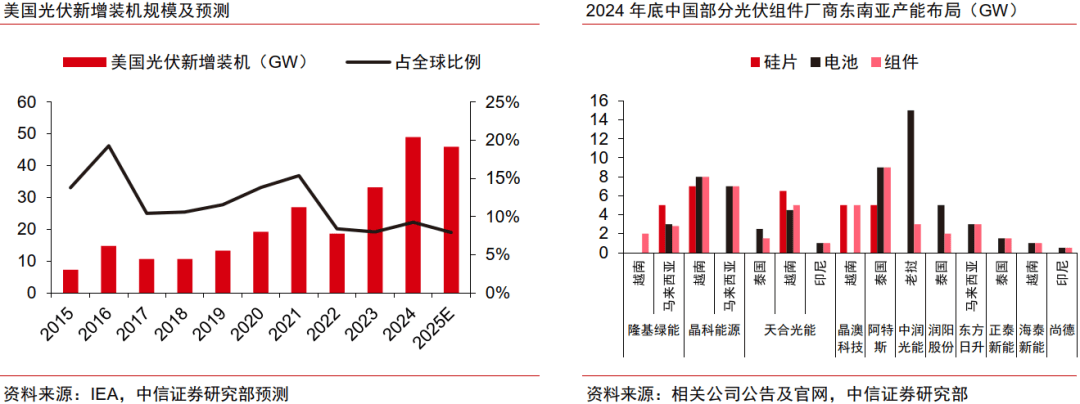

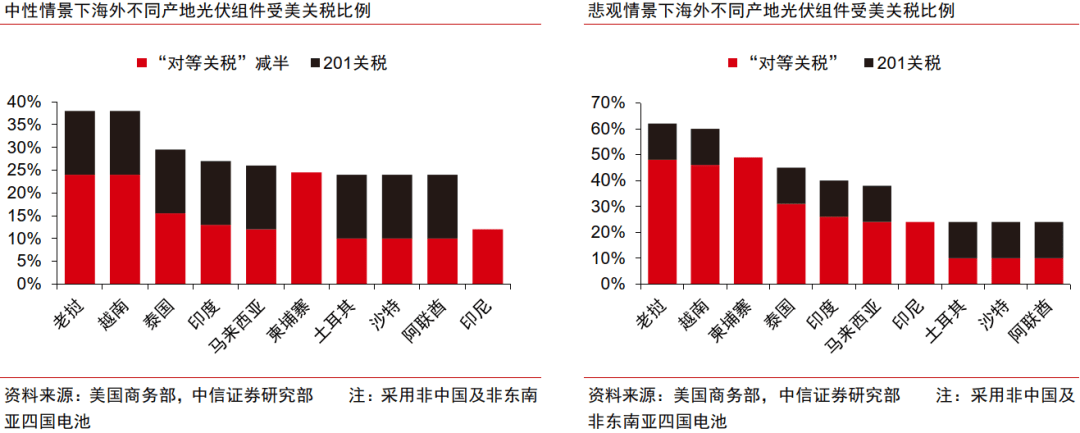

美國關(guān)稅來勢洶洶,但虎頭蛇尾,雖然對華進(jìn)口商品加征稅率高達(dá)145%,但中國光伏長期面臨“雙反”+301+201的高關(guān)稅,對美出口持續(xù)低位,早與關(guān)稅脫敏,目前主要通過東南亞等海外生產(chǎn)基地實現(xiàn)間接出口。美國對東南亞四國電池“雙反”和加征普遍關(guān)稅雖可能抬升中國廠商海外產(chǎn)能生產(chǎn)成本,進(jìn)一步擠壓盈利空間,但相較于美國本土制造成本,或仍具相對優(yōu)勢,對光伏電池組件產(chǎn)品“中國品牌→東南亞制造→出口美國”的商業(yè)鏈條未尚造成根本性沖擊;同時,中東及周邊地區(qū)面臨關(guān)稅較低,或受益于中國廠商主導(dǎo)的新一輪光伏產(chǎn)業(yè)遷移,加快光伏制造和需求崛起。

▍光伏制造回流美國?理性豐滿而現(xiàn)實骨感。

在對內(nèi)對外政策反復(fù)無常和需求預(yù)期混亂的氛圍下,美國本土光伏產(chǎn)能建設(shè)進(jìn)度慢于預(yù)期,截至2025年1月,其硅料/硅片/電池/晶硅組件本土產(chǎn)能分別約21/0/2/35GW,且供應(yīng)鏈配套短板明顯。我們預(yù)計美國對光伏供應(yīng)鏈的進(jìn)口依賴將從組件部分轉(zhuǎn)移至硅片、電池及上中游輔材等環(huán)節(jié),光伏制造“回流”進(jìn)程充滿不確定性。同時,由于美國薄弱的光伏供應(yīng)鏈進(jìn)口依賴度高,高關(guān)稅或進(jìn)一步推升其本已較高的制造成本,而加大本土產(chǎn)能經(jīng)營風(fēng)險。若高關(guān)稅政策持續(xù),或?qū)?dǎo)致美國光伏產(chǎn)業(yè)陷入“高成本-低需求-投資萎縮”的衰退螺旋。

▍釋放非美市場潛能,開啟光伏出海2.0。

面對持續(xù)放量的歐洲、亞非拉等非美市場,市場多元化+業(yè)務(wù)本地化+向解決方案服務(wù)商轉(zhuǎn)型,或?qū)⒊蔀閷_風(fēng)險和盈利回升的關(guān)鍵。在本土化制造要求提高(尤其是組件環(huán)節(jié))的趨勢下,硅料、硅片、電池及配套輔材等產(chǎn)業(yè)鏈上中游環(huán)節(jié)直接出口比例加速提升,成為當(dāng)前光伏供應(yīng)鏈全球化的新方向,中國光伏行業(yè)進(jìn)入出海2.0階段。此外,光伏供給端或從產(chǎn)能競賽逐步轉(zhuǎn)向銷售服務(wù)競爭,企業(yè)在不斷推進(jìn)技術(shù)研發(fā)和產(chǎn)品升級的情況下,加強“光伏+”系統(tǒng)解決方案能力也將日益重要。

▍風(fēng)險因素:

光伏裝機(jī)增長不及預(yù)期,海外貿(mào)易壁壘進(jìn)一步抬升,市場競爭加劇,海外國家新能源發(fā)展戰(zhàn)略和支持政策轉(zhuǎn)向,原材料價格大幅上升等。

▍投資策略:

面對復(fù)雜多變的貿(mào)易和政策環(huán)境,加大非美市場開拓,推動技術(shù)升級和品牌塑造,實現(xiàn)市場多元化+業(yè)務(wù)本地化+向解決方案服務(wù)商轉(zhuǎn)型,或?qū)⒊蔀閷_風(fēng)險和盈利回升的關(guān)鍵。建議關(guān)注產(chǎn)業(yè)鏈各環(huán)節(jié)具備全球品牌、技術(shù)和產(chǎn)能配套優(yōu)勢的龍頭企業(yè)。

本文節(jié)選自中信證券研究部已于2025年4月16日發(fā)布的《電力設(shè)備與新能源行業(yè)光伏行業(yè)專題報告—關(guān)稅沖擊下的光伏供應(yīng)鏈》報告,具體分析內(nèi)容(包括相關(guān)風(fēng)險提示等)請詳見報告。

在對內(nèi)對外政策反復(fù)無常和需求預(yù)期混亂的氛圍下,美國本土光伏產(chǎn)能建設(shè)進(jìn)度慢于預(yù)期,截至2025年1月,其硅料/硅片/電池/晶硅組件本土產(chǎn)能分別約21/0/2/35GW,且供應(yīng)鏈配套短板明顯。我們預(yù)計美國對光伏供應(yīng)鏈的進(jìn)口依賴將從組件部分轉(zhuǎn)移至硅片、電池及上中游輔材等環(huán)節(jié),光伏制造“回流”進(jìn)程充滿不確定性。同時,由于美國薄弱的光伏供應(yīng)鏈進(jìn)口依賴度高,高關(guān)稅或進(jìn)一步推升其本已較高的制造成本,而加大本土產(chǎn)能經(jīng)營風(fēng)險。若高關(guān)稅政策持續(xù),或?qū)?dǎo)致美國光伏產(chǎn)業(yè)陷入“高成本-低需求-投資萎縮”的衰退螺旋。

▍釋放非美市場潛能,開啟光伏出海2.0。

面對持續(xù)放量的歐洲、亞非拉等非美市場,市場多元化+業(yè)務(wù)本地化+向解決方案服務(wù)商轉(zhuǎn)型,或?qū)⒊蔀閷_風(fēng)險和盈利回升的關(guān)鍵。在本土化制造要求提高(尤其是組件環(huán)節(jié))的趨勢下,硅料、硅片、電池及配套輔材等產(chǎn)業(yè)鏈上中游環(huán)節(jié)直接出口比例加速提升,成為當(dāng)前光伏供應(yīng)鏈全球化的新方向,中國光伏行業(yè)進(jìn)入出海2.0階段。此外,光伏供給端或從產(chǎn)能競賽逐步轉(zhuǎn)向銷售服務(wù)競爭,企業(yè)在不斷推進(jìn)技術(shù)研發(fā)和產(chǎn)品升級的情況下,加強“光伏+”系統(tǒng)解決方案能力也將日益重要。

▍風(fēng)險因素:

光伏裝機(jī)增長不及預(yù)期,海外貿(mào)易壁壘進(jìn)一步抬升,市場競爭加劇,海外國家新能源發(fā)展戰(zhàn)略和支持政策轉(zhuǎn)向,原材料價格大幅上升等。

▍投資策略:

面對復(fù)雜多變的貿(mào)易和政策環(huán)境,加大非美市場開拓,推動技術(shù)升級和品牌塑造,實現(xiàn)市場多元化+業(yè)務(wù)本地化+向解決方案服務(wù)商轉(zhuǎn)型,或?qū)⒊蔀閷_風(fēng)險和盈利回升的關(guān)鍵。建議關(guān)注產(chǎn)業(yè)鏈各環(huán)節(jié)具備全球品牌、技術(shù)和產(chǎn)能配套優(yōu)勢的龍頭企業(yè)。

本文節(jié)選自中信證券研究部已于2025年4月16日發(fā)布的《電力設(shè)備與新能源行業(yè)光伏行業(yè)專題報告—關(guān)稅沖擊下的光伏供應(yīng)鏈》報告,具體分析內(nèi)容(包括相關(guān)風(fēng)險提示等)請詳見報告。

作者:華鵬偉 林劼 來源:中信證券 券商研報精選 責(zé)任編輯:jianping

太陽能發(fā)電網(wǎng)|www.www-944427.com 版權(quán)所有