高景氣度下,光伏企業的冰火兩重天

4月30日,“年報季”接近尾聲,A股上市公司或情愿、或不情愿地交出了2021年的成績單。

對光伏行業而言,2021是足以載入光伏史冊的一年,產業鏈的相互博弈在2021年開始進入白熱化階段。

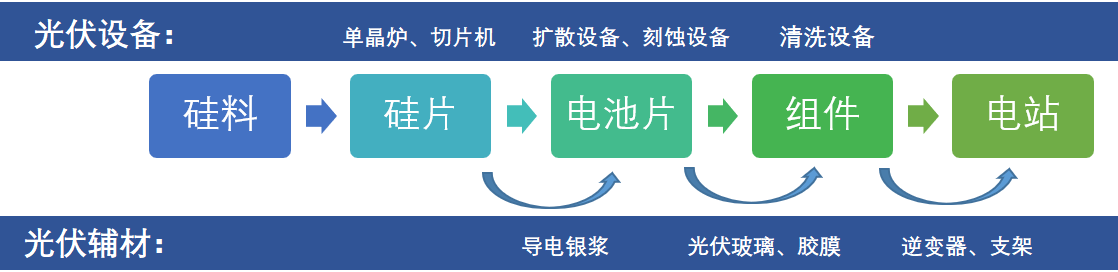

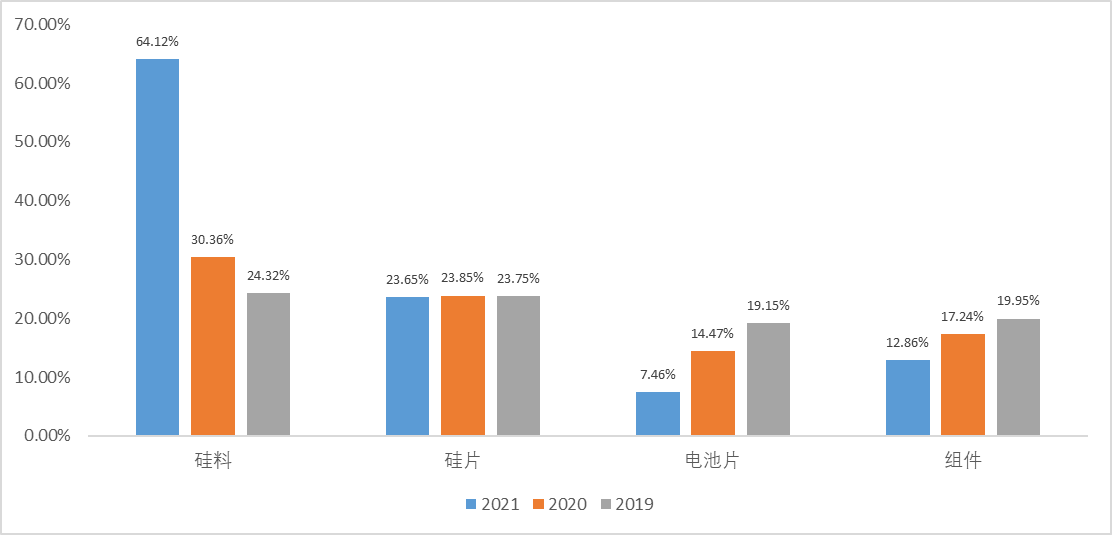

整體來看,光伏產業鏈的核心環節主要由硅料、硅片、電池片、組件組成,次要環節則主要包括光伏輔材及光伏設備。

4月30日,“年報季”接近尾聲,A股上市公司或情愿、或不情愿地交出了2021年的成績單。對光伏行業而言,2021是足以載入光伏史冊的一年,產業鏈的相互博弈在2021年開始進入白熱化階段。

整體來看,光伏產業鏈的核心環節主要由硅料、硅片、電池片、組件組成,次要環節則主要包括光伏輔材及光伏設備。

圖1:光伏產業鏈梳理 資料來源:36氪整理圖1:光伏產業鏈梳理 資料來源:36氪整理

在終端的光伏電站,光伏發電正式實現了追求十余年的“平價上網”,進而對光伏產業鏈的成本提出了更嚴苛的要求。

而在產業鏈上游的硅料環節,碳中和下綠電需求的暴漲,使得擴產最慢的硅料價格大幅上漲,從而對產業鏈原有的利潤分配造成了巨大沖擊。

在硅片環節,則有上機數控(125.960, 1.84, 1.48%)這類硅片新勢力對傳統硅片廠商發起挑戰;電池片環節,則掀起了N型電池片對P型電池片替代的序幕。

以上種種的事件交織在一起,可能令當時身處其中的投資者感到無所適從。但在年報終了,我們卻可以開啟上帝視角,透過財務數據,一窺各家光伏企業的得失。

本文將對數十家光伏企業的年報業績進行盤點,并將核心財務數據細分至產業鏈的各個環節,以試圖回答以下問題:

1、2021光伏產業鏈哪些環節掙到了錢?

2、未來光伏產業鏈的利潤將如何分配?適合布局哪些環節?

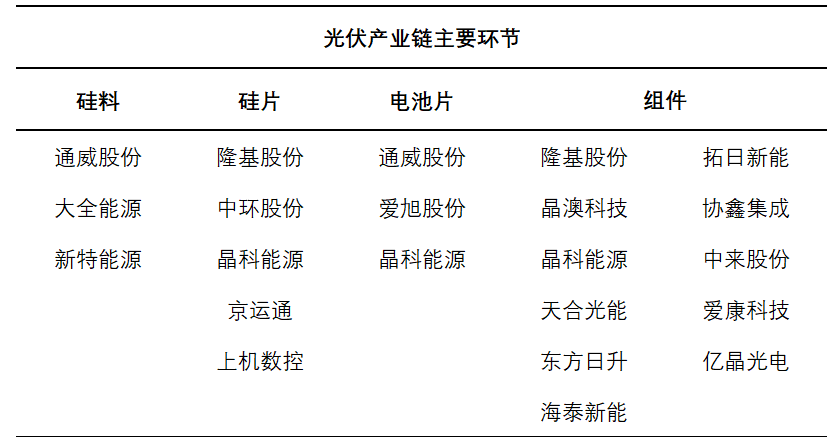

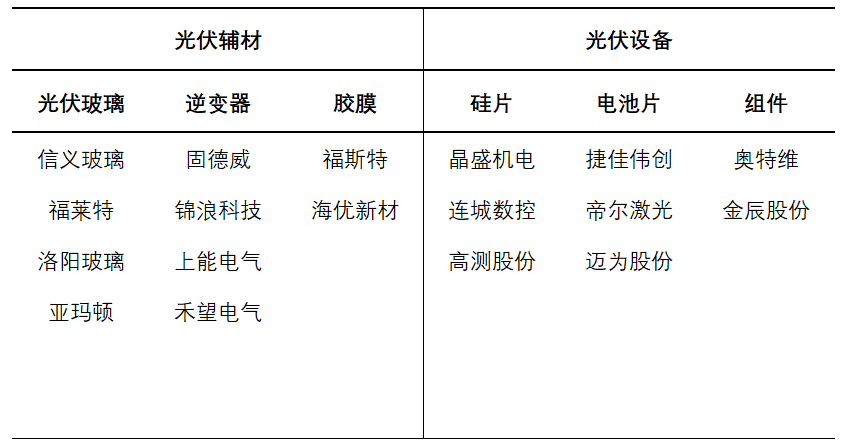

硅料暴賺、硅片沾光,電池片最慘淡

在光伏產業鏈的主要環節,我們分別在已上市的光伏企業中,選取了對硅料-硅片-電池片-組件業務板塊有明確財數據披露的標的,并對各家企業不同業務板塊的營收、加權毛利率等進行匯總比較,以期明確地體現出光伏產業鏈各環節的盈利變化。

圖2:光伏產業鏈主要環節選取的標的 資料來源:36氪整理圖2:光伏產業鏈主要環節選取的標的 資料來源:36氪整理

從營收增速來看,光伏產業鏈各龍頭的營收增速則整體跑贏行業增速。根據CPIA數據,2021年全球新增光伏裝機量約170GW,同比增長23%,而硅料/硅片/電池片/組件環節的營收增速分別為171.2%/70.4%/62.8%/40.5%,呈遞減狀態。

圖3:光伏產業鏈各環節營收增速 資料來源:企業年報、36氪整理圖3:光伏產業鏈各環節營收增速 資料來源:企業年報、36氪整理

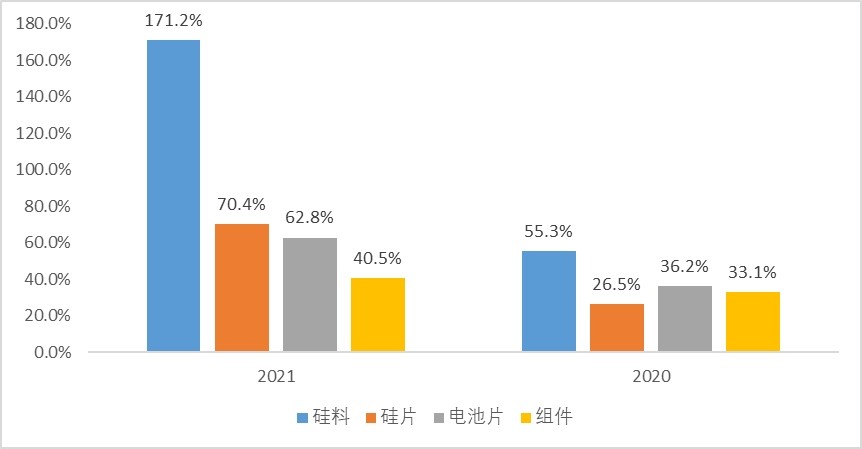

從毛利率的角度來看,在硅料環節,平均售價從2020年的7.89萬/噸上漲至2021年的19.3萬元/噸,受益于價格的大幅上漲,硅料的毛利率從2020年的30.36%大幅提升至2021年的64.12%。

硅片環節則表現出很強的韌性,盡管硅料成本大幅上漲,但近3年的毛利率都持續保持在24%左右。硅片環節毛利率穩定的原因主要有兩點:一是硅片處于產業鏈環節中的相對強勢地位,對下游電池片廠商的議價能力較強,可轉移大部分成本壓力。二是硅片的重要產出方中環股份在完成混改、以及推廣210硅片后,盈利能力大幅提升,從而對該環節的毛利率起到了穩定作用。

而電池片和組件環節,則是本輪硅料漲價潮中真正的受害者。其中,電池片環節的毛利率從14.47%驟降至7.46%,而組件環節的毛利率則從17.24%下降至12.86%。

組件環節的毛利率相對電池片環節表現更好的原因是:核心組件企業如隆基股份、晶澳科技、天合光能等均為一體化企業,沒有中間商賺差價,因此抗壓能力更強。愛旭股份、通威股份等電池片企業由于需要外采硅片,因此利潤空間明顯受到擠壓。

圖4:光伏產業鏈各環節加權毛利率表現 資料來源:企業年報、36氪整理圖4:光伏產業鏈各環節加權毛利率表現 資料來源:企業年報、36氪整理

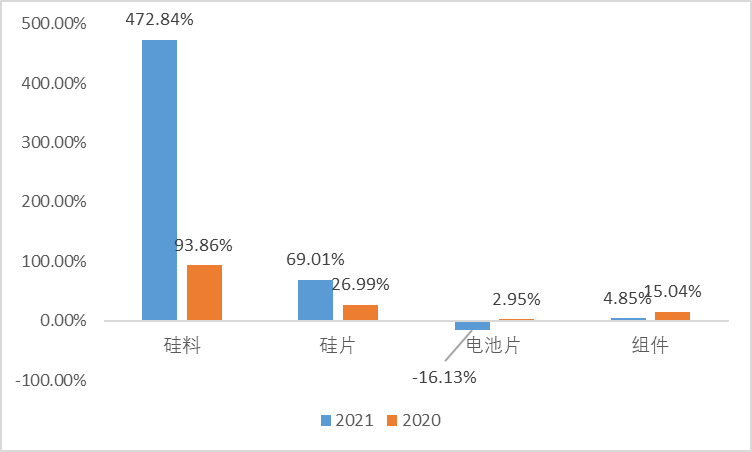

最后,從毛利潤(營業收入*毛利率)的變動情況來看,光伏產業鏈不同環節之間的“命運差距”則更加明顯。

2021年,硅料環節的毛利潤增長高達472%,而電池片環節的毛利潤卻下降16.13%。

另外,我們可以看到,盡管硅片環節的毛利率沒有發生變化,但毛利增幅卻接近70%。實際上,如果從利潤的角度來看,硅片其實也是硅料漲價潮的受益者。

圖5:光伏產業鏈各環節毛利潤變動情況 資料來源:企業年報、36氪整理圖5:光伏產業鏈各環節毛利潤變動情況 資料來源:企業年報、36氪整理

光伏輔材利潤率受損,但設備商依然堅挺

在光伏產業鏈的輔材及設備環節,我們亦采用同樣的方法,在已上市的光伏企業中,選取相關標的,并對這些標的對應環節的利潤情況進行分析。

圖6:光伏輔材及設備環節選取標的 資料來源:36氪整理圖6:光伏輔材及設備環節選取標的 資料來源:36氪整理

光伏輔材環節,各家企業的毛利率也都出現不同程度的下滑,但均可實現盈利。整體來看,光伏玻璃與逆變器增收不增利的現象最為嚴重,而光伏膠膜的利潤增速則相對更加優秀。

圖7:光伏產輔材營收及毛利率變動情況 資料來源:企業年報、36氪整理圖7:光伏產輔材營收及毛利率變動情況 資料來源:企業年報、36氪整理

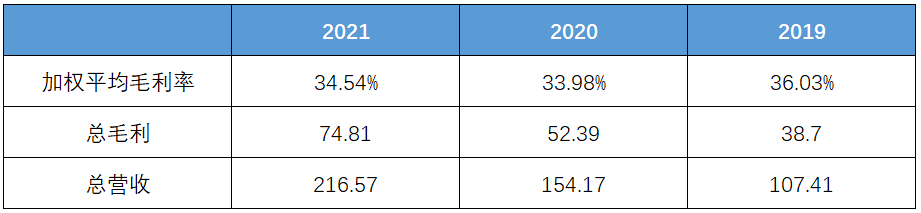

光伏設備環節,各家設備商的財務數據非常穩健,表現亮眼。其中,在毛利率方面,各家設備商的加權毛利率從2020年的33.98%提升至2021年的34.54%,幾乎沒有受到光伏主環節各類紛爭的影響。而在營收方面,8家設備商整體的營業收入整體增長也達到40%。

圖8:光伏設備商財務情況梳理 資料來源:企業年報、36氪整理圖8:光伏設備商財務情況梳理 資料來源:企業年報、36氪整理

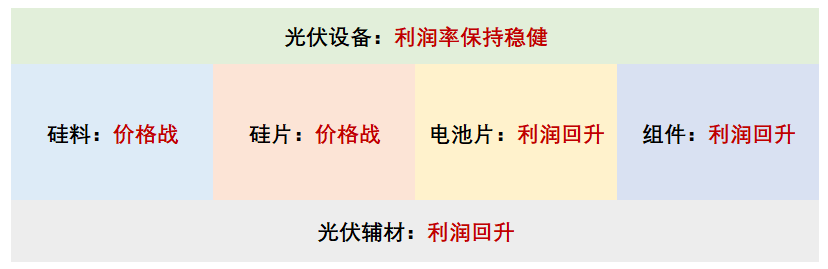

整體來看,2021年光伏產業鏈靠近上游的硅料和硅片環節盈利能力表現均比較優秀,而下游的電池片、組件環節則受制于電站嚴苛的成本要求,盈利受損。

光伏輔材方面,由于逆變器、光伏膠膜、光伏玻璃等主要以產業鏈下游的客戶為主,故盈利能力在2021年受也到不同程度的影響。

光伏設備環節的表現則比較“超脫”,財務指標在近幾年相當穩健,幾乎沒有受到光伏產業鏈各種紛爭的影響。

圖9:2021年光伏各環節利潤表現 資料來源:36氪整理圖9:2021年光伏各環節利潤表現 資料來源:36氪整理

未來光伏行業會發生哪些變化?

既然硅料價格暴漲,是導致2021年光伏產業鏈利潤分配格局發生變化的主要原因。那么,未來硅料價格何時會下降、下降之后光伏產業鏈會發生哪些變化,就成為投資者關注的重點。

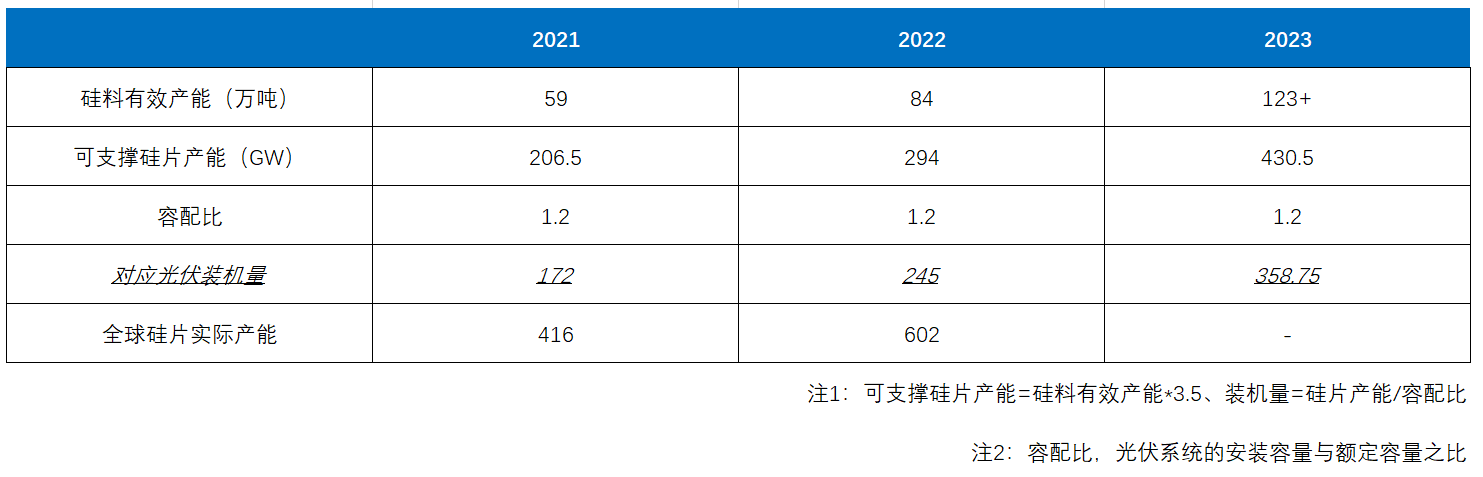

1、硅料價格判斷:2022年均價仍維持高位,2023年開始下跌。

根據浙商證券數據,2022年全球硅料有效產能大約為84萬噸,同比增長約50%,可支撐約294GW的硅片需求,如果再考慮到1.2的容配比,2022年84萬噸的硅料有效產能可以滿足約245GW的光伏裝機量。然而,新增產能可能剛好滿足全球的光伏需求,而非達到過剩的狀態。

對2022年的光伏裝機需求,CPIA在二月份給出了一個非常大的預測區間:195-240GW,從目前的情況來看,實際裝機量可能會接近預測的上限。

2022年開年以來,俄烏沖突加劇了歐洲能源供應的危機感,各國紛紛加大清潔能源的布局,這也推動2022年全球光伏景氣度的持續走高。根據中金公司預測,2022年歐洲的光伏裝機量有望同比增加60-80%至40-45GW。

短期來看,由于新增的硅料產能主要在2022年下半年才開始逐漸釋放,因此目前的硅料仍處于極度緊缺狀態,截止5月11日,硅料已連續16日上漲,平均約26萬/噸。

全年來看,下半年硅料新產能釋放后,硅料的緊缺程度會有所緩解,但供需關系仍處于緊張狀態,這也就意味著, 2022年硅料均價仍會維持在高位。即使下半年硅料價格會有所回調,但也很難出現大幅下跌的情況,硅料企業依然有一年的蜜月期。

而從2023年開始,隨著新產能爬坡完畢,以及硅料新勢力的不斷涌入,硅料供需緊張的格局將會真正開始反轉。

浙商證券預測,2023年起全球主流硅料企業合計產能至少在132萬噸以上,可以支撐超385GW的光伏裝機需求。如果再加上硅料新勢力寶豐能源的30萬噸產能、以及上機數控的5萬噸產能,2023年硅料的供需緊缺程度將會大大減輕,而具有成本優勢的硅料龍頭為了維持市場份額,則很可能會主動發起價格戰,屆時硅料價格將會大幅下跌。

圖10:各年硅料對應光伏裝機量測算 資料來源:浙商證券,36氪測算圖10:各年硅料對應光伏裝機量測算 資料來源:浙商證券,36氪測算

2、硅片環節:與硅料共命運,預計2023-2024年開始發動價格戰。

從前文對2021年的復盤我們可以知道,從毛利潤的角度來看,硅片企業實質上是受益于這波硅料漲價潮的。未來硅料價格一旦下行,迫于同業及下游環節的壓力,硅片企業也會不可避免地調低硅片價格,即使毛利率保持不變或有所提高,單位GW的毛利潤也會有所下降。

另外,在硅料價格下降后,硅片實際上會成為光伏產業鏈中最容易發生價格戰的環節。從產能角度來看,目前硅片環節的產能其實已經嚴重過剩,2022年潛在產能超600GW。但受硅料緊缺的影響,硅片的實際產能受限,因此各家硅片廠間的矛盾并沒有爆發。未來硅料的掣肘一旦消失,硅片新舊勢力間大概率會發生價格戰,以擴大和維持自身在行業的影響力。

從投資的角度來看,盡管今年硅片企業還可以維持不錯的盈利能力,但是市場可能會在下半年開始提前反應硅片價格戰的預期,因此今年可能并不適合布局硅片環節的企業。

3、電池片與組件:2022年盈利壓力依然比較大,2023年困境反轉

作為本輪硅料漲價潮中最大的“受害者”,默默承受了整個產業鏈環節成本壓力的電池片與組件企業,無疑是最希望硅料價格暴跌的。

然而,根據我們對今年硅料價格走勢的判斷,電池片與組件環節的企業依然需要過一年“苦日子”。待明年硅料價格下跌,進一步傳導至硅片環節后,電池片與組件企業的盈利能力才會開始好轉。

這里需要注意的是,晶澳科技等作為硅片-電池片-組件的一體化企業,其盈利能力的高低主要與硅料成本相關,而硅片單一環節價格的漲跌則對公司的利潤率影響不大。因此,考慮到未來光伏行業可能面臨的腥風血雨,目前布局一體化光伏企業將會是更穩健的選擇。

隆基股份是一體化企業中比較特殊的存在,其硅片一半外銷、一半自用。因此,當未來硅片開啟價格戰,組件困境反轉時,其組件與硅片業務的盈利會出現對沖的情況,這也是隆基在二級市場表現不佳的原因之一。

整體來看,2022年光伏產業鏈的狀態將會與2021年類似,而當硅料產能在2023年全面釋放時,硅料與硅片環節將大概率發生價格戰,同時下游的組件與電池片環節的盈利能力將會開始回升,電站環節新投建項目的IRR也將會有所改善,考慮到市場通常會關注“預期向好”的企業。因此,目前光伏產業鏈中的電池片、組件及一體化企業將會更值得關注。

圖11:光伏產業鏈各環節展望 資料來源:36氪整理圖11:光伏產業鏈各環節展望 資料來源:36氪整理

作者:范亮 來源:36氪 責任編輯:jianping

太陽能發電網|www.www-944427.com 版權所有